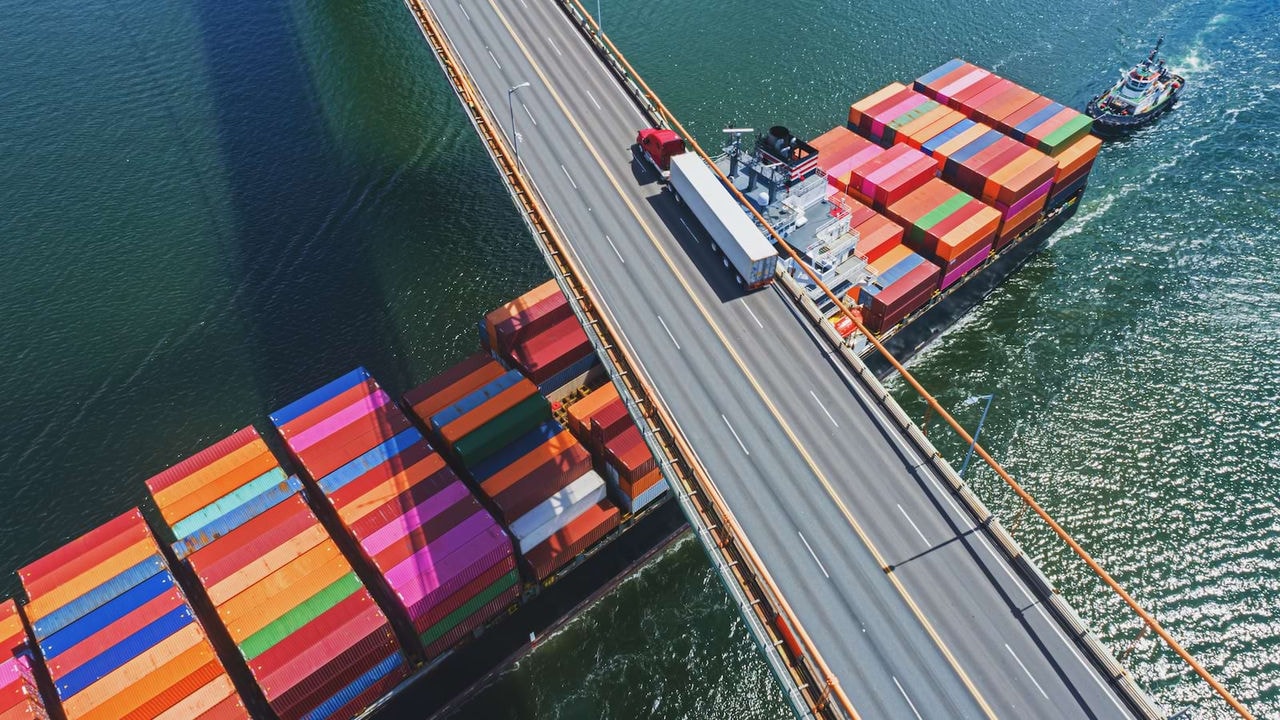

Internasjonal handel - MVA, toll og særavgifter

Kunnskap og gode råd gir sterkere konkurranseevne

Selskaper som driver med internasjonal handel med varer og tjenester, vil ofte måtte håndtere spørsmål som gjelder internasjonal merverdiavgift og toll. For å kunne være konkurransedyktige i det globale markedet er det stadig viktigere å ha kunnskap om og kontroll på håndtering av avgifter knyttet til leveranser utenfor Norge – særlig for å unngå uforutsette kostnader og for å oppnå effektiv vareflyt.

Vi jobber for at internasjonal handel ikke skal bli en juridisk hengemyr for bedriften. Vi har landets største og mest erfarne miljø på området, med lang erfaring både som rådgivere og fra myndighetene. For å kunne bistå våre klienter best mulig, samarbeider vi tett med PwC-kontorer over hele verden.

Internasjonalt kompetansenettverk kommer din bedrift til gode

Våre advokater har spesialkunnskap og lang erfaring på området, og samarbeider også med over 1900 avgiftsspesialister i 153 land for å kunne gi de mest presise rådene.

Vi kan gi deg svar på hvordan fakturering, vare- og tjenesteflyt og organisering av virksomheten vil påvirke dine forpliktelser i ulike land. Vi kan også vise hvordan forenklingsordninger i det europeiske VAT-systemet kan utnyttes mest mulig effektivt for din bedrift.

Vi jobber i tillegg med alle typer spørsmål knyttet til særavgifter, både ved import eller i forbindelse med innenlandsk produksjon og omsetning. Her kan vi bistå i oppstartsfasen, med registrering hos Skatteetaten, samt kvalitetssikring og rapportering av særavgiftene. I tillegg bistår vi selskaper med å gjennomgå mulighetene for nedsatt avgift og avgiftsfritak.

Hvordan kan vi bistå deg?

- Toll og særavgifter

- Skreddersydde workshops innenfor internasjonal MVA og toll

- Innføringskurs i internasjonal MVA

- Innføringskurs i toll

- Gjennomgang av import- og eksportprosedyrer

- Merverdiavgift ved handel i konsern

- Tollverdidokumentasjon i konsern

- Preferansetollbehandling

- Shipping, offshore og oljevirksomhet

- Internasjonal avgiftsgjennomgang

Toll og særavgifter

Tollreglene er kompliserte og svært tekniske. Mange bedrifter overlater derfor behandlingen av slike spørsmål fullt ut til transportører/speditører. Det er imidlertid viktig å være klar over at det er importøren/eksportøren som er ansvarlig overfor myndighetene.

Vi anbefaler derfor å kvalitetssikre behandlingen i forkant på de områdene som er aktuelle for bedriften, for å unngå forsinkelser, at det blir betalt for mye toll, at det blir ilagt tilleggsavgifter og renter, samt at man må bruke store ressurser i forbindelse med eventuell kontroll.

Vi har eksperter på området med lang fartstid både som advokater/rådgivere og fra arbeid hos myndighetene. Vi har også et stort internasjonalt nettverk av tollspesialister som er klar til å yte bistand til norske bedrifter på kort varsel. Vi jobber i tillegg med alle typer spørsmål knyttet til særavgifter, det være seg ved import eller i forbindelse med innenlandsk produksjon og omsetning.

Skreddersydde workshops innenfor internasjonal MVA og toll

Ønsker bedriften en brainstorming om problemstillinger som har dukket opp i forbindelse med internasjonal handel særlig innenfor områdene internasjonal MVA og toll, slik at man kan identifisere feil eller svakheter, og peke på mulige løsninger?

Vi har god erfaring med workshops, der våre erfarne advokater setter seg ned med dere og diskuterer spørsmålene over bordet. Vår erfaring med dette er at selskapet selv vil bli bedre kjent med virksomhetens rapporteringsplikter og mulighetsrom innenfor internasjonal avgift, samtidig som vi blir bedre kjent med deres virksomhet.

Hovedformålet med en slik workshop er å diskutere konkrete utfordringer innenfor internasjonal avgift basert på utvalgte caser og problemstillinger som selskapet har vært borti tidligere. Vi vil på bakgrunn av de innspillene vi får av selskapet lage en presentasjon som setter dere inn i rammene av reglene. Den viktigste delen av workshopen er imidlertid diskusjonen med dere. Her kan vi gjennom dialog på en effektiv måte kartlegge hvor bedriften står, om det er områder det bør ses nærmere på eller tiltak som må gjøres for å overholde reglene eller redusere risiko.

Innføringskurs i internasjonal MVA

- Er bedriften registrert for MVA i et EU-land eller i et land utenfor EU, men lurer på om denne registreringen dekker alle behov?

- Kommer det fakturaer fra utenlandske leverandører med utenlandsk MVA?

- Er bedriften involvert i trekanthandel eller bearbeiding av varer i Europa?

- Er dere usikre på hvordan fakturaene bør utformes i de ulike scenariene?

Vi tilbyr et innføringskurs i internasjonal MVA for aktører som driver grenseoverskridende virksomhet i form av å være involvert i kjøp eller salg av varer og tjenester over landegrensene. Kurset tar for seg sentrale områder innenfor internasjonal merverdiavgift, med hovedvekt på Europa.

Innføringskurs i toll

Driver bedriften handel med varer over landegrensene, slik at import/eksport av varer er aktuelt?

Vi tilbyr et innføringskurs i tollbehandling for bedrifter som importerer eller eksporterer varer. Kurset tar for seg sentrale områder innenfor regelverket, pliktene du som importør eller eksportør har og muligheter som finnes.

Husk at selv om det er en speditør som tolldeklarerer for bedriften, er det bedriften selv som er ansvarlig for at deklareringen blir riktig. Tollregelverket er komplekst og detaljert, og det kan være både penger og bryderi å spare på å sette seg skikkelig inn i dette.

Målet med kurset er å øke bevisstheten slik at bedriften unngår unødvendige feil, samt å peke på relevante fallgruver og muligheter.

Gjennomgang av import- og eksportprosedyrer

Ønsker selskapet en gjennomgang av egne rutiner knyttet opp mot gjeldende regelverk ved import og eksport av varer?

Feil på dette området er ressurskrevende å rette opp i, og vil kunne få store konsekvenser, særlig for MVA. Erfaringen tilsier også at en effektiv og enhetlig tollbehandling vil være kostnadsbesparende for bedriften.

Vi har medarbeidere med lang fartstid fra toll- og avgiftsmyndighetene, og derved bred erfaring med gjennomgang av dokumenter og rutiner knyttet til tollbehandling.

Gjennomgangen av prosedyrene fokuserer på:

- Forholdet mellom tolldeklarering og MVA (både ved import og eksport)

- Dokument- og informasjonshåndtering

- Avstemmingsprosedyrer

Målet med gjennomgangen er at vi skal identifisere eventuelle feil eller svakheter, peke på risikoområder og foreslå mulige løsninger/forbedringspunkter.

Merverdiavgift ved handel i konsern

Det er ofte ulike transaksjoner og betalinger mellom foretak i samme konsern. Dette har skattemessige konsekvenser, i form av at det må etableres en transfer pricing policy. Konserninterne transaksjoner og internprisingen har imidlertid også betydning for merverdiavgift.

Vi tilbyr en overordnet vurdering av transfer pricing policyen fra et avgiftsperspektiv. Våre eksperter har lang erfaring med vurdering av transaksjoner innad i konsern, og vil kunne sette disse inn i en avgiftssammenheng.

Vurderingen vil peke på utfordringer og forbedringsmuligheter i eksisterende avtaleverk mellom konsernselskapene, herunder blant annet å sikre at betalinger i konsern blir korrekt merverdiavgiftsmessig håndtert dersom de utgjør vederlag for varer og tjenester, sikre at korrekt merverdiavgiftsbeløp blir rapportert av korrekt selskap i korrekt land i grenseoverskridende transaksjoner og korrekt klassifisering og håndtering av merverdiavgift i ERP-systemet.

Tollverdidokumentasjon i konsern

Det er ofte ulike transaksjoner og betalinger mellom foretak i samme konsern. Dette har skattemessige konsekvenser, i form av at det må etableres en transfer pricing policy. Konserninterne transaksjoner og internprisingen har imidlertid også betydning for tollverdien ved import av varer. Reglene på dette området er kompliserte, og henger ikke alltid sammen med skatte- eller merverdiavgiftsreglene.

Vi tilbyr en vurdering av hva som er korrekt tollverdi, samt utarbeidelse av tollverdi-dokumentasjon som kan brukes overfor myndighetene i tilfelle kontroll. Dokumentasjonen vil vise prinsippene foretaket har benyttet ved tolldeklareringen, og begrunne de valg som er gjort i den forbindelse.

Dokumentasjon av tollverdi er særlig viktig for foretak som importerer tollpliktige varer til Norge, slik som klær og næringsmidler. Tollverdien brukes imidlertid også til å fastsette grunnlaget for import-MVA til Norge, og har derfor betydning for alle som importerer varer.

Preferansetollbehandling

Norske eksportører kan sørge for at importører i andre land får betydelige tollfordeler. Når varer eksporteres til land Norge har en frihandelsavtale med, kan importøren oppnå såkalt preferansetoll-behandling, som er reduksjon eller bortfall av den ordinære tollsatsen. Disse tollfordelene gjelder bare dersom eksportøren har utstedt et gyldig opprinnelsesbevis.

Den mest praktiske varianten av opprinnelsesbevis er en såkalt opprinnelseserklæring, som er en standardtekst som påføres fakturaen eller ett annet handelsdokument. For å kunne bruke opprinnelseserklæringer på sendinger med verdi over NOK 65 000 er det imidlertid et vilkår at eksportøren har en egen autorisasjon fra norske tollmyndigheter (godkjent eksportør). Autorisasjonsordningen omfatter både produsenter og eksportører som produserer eller videreselger varer. Den godkjente autoriserte eksportøren kan også få tillatelse til at opprinnelseserklæringene ikke signeres, som ellers er et krav.

Shipping, offshore og oljevirksomhet

Det er en rekke fritaksordninger knyttet til MVA og særavgifter som kan benyttes av selskaper som driver innen offshore og shipping. Det er fritaksordninger både ved innkjøp og ved salg av varer og tjenester. Særlig er det avgjørende å få utnyttet fritaksordningene knyttet til kjøp/leie og bygging/ombygging av skip og oljeinnretninger, samt ved kjøp av drivstoff og andre store anskaffelser.

Fritaksordningene kan variere fra land til land, og er mer begrenset i land utenfor Norge. Dette gjelder særlig innenfor offshore. Skip som opererer innenfor et enkelt lands territorium over lengre tid kan reise både problemstillinger knyttet til høye tollsatser og MVA som ellers er fremmed innenfor denne bransjen.

Les mer om Shipping, offshore og oljeservice her.

Internasjonal avgiftsgjennomgang

Vi kan tilby avgiftsgjennomgang av selskapets MVA-håndtering, både på nasjonalt og internasjonalt nivå.

Dette vil gi din virksomhet det nødvendige løftet slik at ledelsen kan stole på at MVA ikke er et risikoområde. En avgiftsgjennomgang vil innebære en fullstendig gjennomgang med sikte på å ivareta potensielle risikoområder og identifisere besparelser innenfor MVA i din virksomhet.

Våre gjennomganger vil selvfølgelig skreddersys etter din virksomhets konkrete behov med tanke på fokusområder ved gjennomgangen, men også med tanke på å lette belastningen en slik gjennomgang vil kunne innebære for virksomhetens økonomifunksjon.

Vi tilbyr derfor to alternative tilnærminger for gjennomgangen, enten i form av:

- En overordnet avgiftsgjennomgang: Formålet med gjennomgangen er å ta stikkprøver av relevant avgiftsdokumentasjon for å kontrollere overholdelse av gjeldende rapporteringskrav og ivaretakelse av eventuelle muligheter i selskapet. Vi vil også stille kontrollspørsmål til økonomifunksjoner i selskapet som har ansvar for den daglige avgiftshåndteringen for å undersøke deres kunnskapsnivå.

- En detaljert og grundig avgiftsgjennomgang: Vi vil foreta en detaljert gjennomgang av kontrakter/PO-er, fakturaer og transportdokumenter for å analysere hvordan selskapet har håndtert merverdiavgift. Vi vil også kunne kombinere gjennomgangen med intervjuer av økonomifunksjonen i selskapet som har ansvar for den daglige avgiftshåndteringen for å undersøke deres kunnskapsnivå, samt i større grad veilede de underveis knyttet til MVA-håndteringen.

Den detaljerte gjennomgangen vil resultere i en skriftlig rapport med konkrete forslag til forbedringstiltak.

Hold deg faglig oppdatert

Meld deg på vårt nyhetsbrev for å få nyheter om skatt og avgift rett i din mailboks.

Våre eksperter bistår deg

Vi tilbyr et bredt spekter av tjenester både innen forretningsjus og skatte- og avgiftsrådgiving.